【阅读提示:本周本号推出“非白酒”专题,七篇文章讲解非白酒板块,欢迎持续关注。下周将推出“软饮料”专题,敬请期待。】

古有“煮酒论英雄”,今有孔乙己“温两碗酒,要一碟茴香豆”,这其中所说的酒其实就是黄酒。

但似乎这些都已经随着课本的泛黄而逐渐淡出大家的视线,黄酒作为中国的传统美酒,为何现在鲜有人提及?黄酒行业还能重拾往日的荣光吗?

黄酒的前世今生

黄酒在我国的历史可谓源远流长,从商周时期开始就有酿造,至今有4000多年的悠久历史。黄酒以大米、黍米、粟等为原料,一般酒精含量为14%-20%,属于低度酿造酒。元朝时期,蒸馏技术出现,白酒应运而生,酒精的浓度也越来越高。明清时期,黄酒依然占据中国的主流市场。二十世纪初,随着战乱的发生,粮食极度匮乏,采用大量谷物作为原材料的黄酒迅速失势;当前黄酒市场份额仅在2%左右,处于被边缘化的境地。

黄酒的主要原材料是谷物,南北方在取材上有所差异,南方以糯米为主,北方以黍米、粟为主,而黄酒的主要产地集中在南方的江浙沪地区,因此糯米成为黄酒生产的重要原材料。当前,黄酒业务的毛利率基本均在50%以下,上市公司龙头古越龙山的毛利只在35%左右的水平,最主要的原因就是黄酒的原材料刚性成本较高,这也导致了战乱年代黄酒市场一蹶不振。

总体来看,直接材料占黄酒生产成本的75%以上。我国粮食产量稳步增长,因此若无特殊情况,供给端的波动不大;但价格端来看,粮食价格呈稳步上涨态势,而黄酒企业的议价能力较低,因此黄酒成本端的压力逐年递增。

黄酒虽然历史悠久,文化底蕴深厚,但酒香也怕巷子深,面对白酒铺天盖地的广告营销,黄酒在宣传攻势上也是略逊一筹,知名度一降再降。当前黄酒市场主要集中在江浙沪地区,在国内其他地区属于极其小众的品类,展现出较强的区域特征。

黄酒行业的困境

黄酒单独来看具备独特的优势,黄酒中的氨基酸和微量元素均高于白酒,易于消化,属于养生酒。但在白酒、啤酒、红酒等的围攻下,黄酒的破局之路前途渺茫。与白酒的万亿市场规模相比,黄酒当前仅在百亿级别,空谈文化底蕴、强调古法酿制,已经无法提起消费者兴趣,要想突围,需要寻求新的方向。

2021年发布的《中国酒业“十四五”发展指导意见》,明确了黄酒发展的路径,提出了“高端化、年轻化、时尚化”的产业发展方向。

路漫漫其修远,黄酒面临的困境,一是价格上不去,二是喝的人不多,主要有以下几点原因。

一.黄酒市场不断萎缩

当前并无权威数据统计黄酒的市场规模,本文将三家黄酒上市公司数据进行汇总可以发现(见图1),自2017年以来,产量和销量双双下滑:近三年产量年均下降13.8%,销量年均下降8.8%。

产量下降并不是因为产能不足,而是因为销售不景气。短期来看,黄酒行业整体销量下滑的趋势难以扭转,暂时没有支撑销量出现拐点的动因。动销率不足使得黄酒上市公司库存一直处于一个较高的水平,从半年报来看,古越龙山、会稽山和金枫酒业库存商品期末账面余额分别是其营收的2.2倍、1.9倍和2.8倍。

从营收层面来看(见图2),全国规模以上黄酒企业的总营收规模也不断下滑,由2016年的近200亿,下降至2020年的134.7亿。2020年,规模以上黄酒企业营收同比下降20.2%,实现利润同比下降7.86%,虽然疫情的发生确实对黄酒市场形成冲击,但是同期的白酒业绩却仍逆势上涨,2020年规模以上白酒企业营收同比增加4.6%,实现利润同比增加13.4%。但值得欣慰的是,黄酒整体的利润率不断上升,由9.4%上升至12.7%,使得净利润总额基本在18亿左右的规模浮动。

二.全国化进程仍困难重重

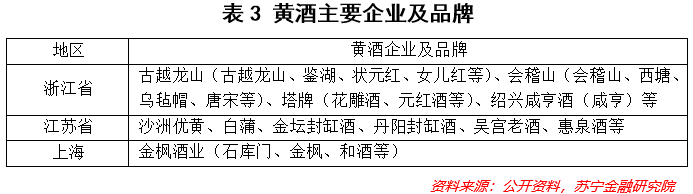

整体来看(见表3),黄酒的产地主要集中在江浙沪地区。浙江省是黄酒业的绝对龙头,集中了大量中国知名黄酒企业,包括古越龙山、会稽山、塔牌等,近年来,浙江省绍兴市大力弘扬黄酒文化、振兴发展黄酒产业,出台了一系列推动黄酒产业高质量发展的规划和政策措施,加速黄酒行业发展。江苏省紧随其后,目前主要有张家港酿酒和江苏丹阳酒厂等。

目前A股黄酒上市公司有三家:古越龙山、会稽山、金枫酒业。2020年,这三家上市公司总营收为29.6亿,其中江浙沪地区的占比为81%;从销量来看,这三家上市公司黄酒总销量为28.3万千升,其中江浙沪地区的占比为84%。可见,黄酒的消费区域也较为集中。

由上可见,黄酒的生产和销售基本都集中在江浙沪地区,全国范围内的市场格局仍未建立,区域性特点限制了黄酒行业的天花板,且黄酒品牌林立,市场集中度较低,龙头企业市占率也不超过10%。

值得注意的是,在2012年,江浙沪三地黄酒销售收入占全国的比例仅在48%,也就是说黄酒行业在全国化的道路上已经渐行渐远。

三.低价酒同质化竞争严重

从三家上市公司关于中高档黄酒和普通黄酒的产销量数据来看(见图5),中高档酒和普通酒的销量基本平分秋色,但是中高档酒的产销率在80%左右,而普通酒的产销率从不足50%上升至60%左右。

从中可以看出,在低端黄酒同质化竞争下,为了抢占市场,上市公司的产能严重过剩,而市场承接份额不足。消费者对普通黄酒价格的敏感程度高、可选的替代品类多,黄酒企业对下游的议价能力也较小。

除此之外,三家上市公司为行业龙头,因此在中高端的布局本就较为领先,而剩下大部分黄酒企业规模小、数量多,大多以低价酒为主要产品,这就使得当前黄酒的高端化路径较为坎坷。

四.在酒类消费中被边缘化

近年来,我国的黄酒销量逐年下滑,主要原因来自于两个方面,一方面传统的消费主力更偏向于白酒等高度酒,另一方面,当前的消费主体正趋向年轻化,年轻一代更偏向于无酒精或者低酒精的品类,如预调酒、果酒等。与此同时,黄酒的宣传策略并不成功,市场知名度很低,这使得黄酒要想保住自己的一亩三分地都捉襟见肘,更不要说提高渗透率了。

当然,就算黄酒的市占率不断下降,头部企业仍可以通过并购、提高集中度的方式扩大自己的市场份额。

黄酒上市公司

当前,古越龙山、会稽山、金枫酒业是我国黄酒业的龙头。2020年(见图6),古越龙山黄酒业务总营收为12.6亿(剔除非酒业务,下同),在黄酒市场的占有率为9.4%,会稽山总营收为11亿,市占率为8.1%;金枫酒业总营收为6亿,市占率为4.4%。

一.古越龙山:

公司是目前国内最大的黄酒生产基地,产品定位以高端消费市场为主,在上市公司中营收规模最大。近两年,通过开展线上销售和外省代理,扩大江浙沪外的市场份额,2019年江浙沪外的营收占比超过28%,全国化布局在三家上市公司中居首位。

2021年前三季度,公司实现营收11亿,同比增长28%;归母净利润1.3亿,同比增长49%。值得注意的是,2020年古越龙山产能为35.75万千升,产能利用率为64.1%,与此同时,产销率仅为49.4%。这说明公司当前有较大的产能处于闲置状态,且生产出的黄酒去化率只有五成,产能销售率仅为31.7%,扩大市场份额是当务之急。

二.会稽山:

公司主打文化和历史元素,中高端黄酒推进效果较好,当前中高端黄酒业务占比超过60%。

近年来,会稽山的市占率呈上升趋势,与古越龙山的差距逐步缩小。整体毛利率基本稳定在45%左右,在上市公司中盈利能力最强(见图7)。2021年前三季度,公司实现营收8.1亿,同比增长18%;归母净利润0.98亿,同比增长52%。但值得注意的是,会稽山在一季度就已经实现归母净利润0.84亿,呈现出明显的增收不增利的情况。

三.金枫酒业:

金枫酒业虽然毛利水平不错,但近几年盈利波动较大。2021年上半年,公司实现营收2.52亿,同比增长2.6%;归母净利润-0.23亿。近几年公司销量不断下滑,导致产量受限,产能利用率不足,单位固定生产成本上升,生产效率降低,公司盈利能力持续回落。值得注意的是,公司黄酒产销量逐年下降,产销率由2015年的116%逐年下降至2020年的97%。而金枫酒业销量不理想的主要原因是其过于依赖线下销售,而对于线上销售的投入和电商资源的配置严重不足。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。】

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院研究员陆胜斌。