一、精酿啤酒行业概况

1.精酿啤酒定义

精酿啤酒是一般只使用麦芽、啤酒花、酵母和水来酿造的啤酒。与工业啤酒相比,精酿啤酒用料严格、发酵时间长,口感浓郁厚重,品质更好。精酿啤酒一般采用上部发酵的艾尔工艺,发酵时间达到1个月左右,啤酒发酵充分,麦芽汁浓度更高,风味更为浓郁;工业啤酒一般采用下部发酵的拉格工艺,发酵时间7天左右,发酵不会特别充分,导致麦芽汁浓度含量低,风味也更为清淡。

精酿啤酒和工业啤酒的区别

资料来源:观研天下整理

2.精酿啤酒风格

精酿啤酒风格种类各异,全球有超过100多种风格的精酿啤酒。常见的精酿啤酒风格有小麦风味、艾尔风味、拉格风味和世涛风味等。

常见精酿啤酒风格和代表品牌

啤酒风味

工艺特征

代表品牌

种类

特点

小麦风味

啤酒花投放少、低酒精度和苦味度;大众口味,不宜存放

维森、福佳白、鹅岛城市312小麦

德式小麦

有强烈的香蕉或丁香香气

比利时小麦

酒体略微浑浊,有比较明显的芫荽子、橙皮和蜂蜜香气

美式小麦

浓郁的麦香香气

淡色拉格

口味淡,添加大米或玉米等辅料

科罗娜

美式淡色拉格

轻微的麦香味

艾尔风味

啤酒花投入多,酒精度和苦味度更高

艾尔史密斯

美式IPA

有橙子、柚子等柑橘属香气,苦味高,香气比英式更浓郁

大蜥蜴IPA

英式IPA

有橙子、柚子为主的柑橘属香气,苦味度高

树屋朱利叶斯

混浊IPA

香气更加浓郁,苦味度低

修道院风味

口味比较清爽、酒精度低、

罗斯福6号

双料

深红铜色酒体,麦芽甜香,有巧克力、焦糖和水果香气

西麦尔

三料

深黄或金黄酒体,复杂而明显辛香、花果香

罗斯福10号

四料

深棕色,伴有烘烤面包、焦香、黑色浆果的香气

水果风味

添加水果或果汁

摩西亚、皇家尼布鲁

西打

苹果及其他水果风味明显,低酒精度

世涛风味

使用烘烤后大麦酿造

迷失海岸、BREWDOG

牛奶世涛

酒体浅棕色或浅褐色,有烘焙咖啡、焦糖和深色巧克力香气

酸啤风味

非封闭发酵或增加酸味发酵物

兰比克、贵兹、柏林酸小麦、古斯

欧洲酸艾尔

发酵程度高,气泡感明显,味道中带有明显酸

资料来源:公开资料整理

二、精酿啤酒行业发展历程

根据观研报告网发布的《2021年中国精酿啤酒产业分析报告-产业规模现状与发展趋势分析》显示,我国精酿啤酒行业发展历经三个阶段:1949-1990年,啤酒行业发展初期,国内消费水平落后叠加厂商工业化扩张,经济型淡啤主导市场。1990-2008年,受到欧美精酿风潮的影响,以高大师为代表的国产精酿品牌先后成立,精酿啤酒开始流行于消费水平较高的小众圈层。2008年以来,进口啤酒的快速扩容促进了国内啤酒厂商精酿意识的觉醒,行业快速发展起来。

我国精酿啤酒行业发展历程

阶段

时间

总体情况

具体情况

阶段一

1949-1990年

啤酒行业发展初期,国内消费水平落后叠加厂商工业化扩张,拉格工业啤酒占据市场主导地位。

20世纪初德国和俄罗斯的淡色拉格工业啤酒开始传入我国,新中国成立初期我国经济水平落后、居民消费能力较低,因此价格低廉、性价比高的拉格啤酒成为首选。

20世纪80-90年代啤酒行业进入并购整合期,价格战压力下厂商通过减少酒精浓度并使用缺乏麦芽香气的啤酒花制品和酒花浸膏代替啤酒花来降低成本,薄利多销的盈利策略导致此后很长一段时期中国啤酒市场同质化、低质化严重,低端经济型淡啤占据了大部分市场份额,1990年我国低端啤酒消费量占比超过90%。

阶段二

1990-2008年

受到欧美精酿风潮的影响,以高大师为代表的国产精酿品牌先后成立,精酿啤酒开始流行于消费水平较高的小众圈层。

20世纪90年代伴随着欧美精酿啤酒文化的崛起,国内亦开始出现销售具有当地特色啤酒的小型啤酒屋,此后代购产业起步、海淘网站兴起使得精酿概念进一步深入人心。

2008年中国第一家真正的精酿啤酒酿造企业高大师啤酒工厂成立,随后以丰收精酿、拳击猫为代表的第一批精酿品牌出现,并在一线城市逐步扩张。此时的精酿啤酒产业规模较小,品牌独立,市场渗透率低,消费群体多集中于熟悉精酿文化的小众圈层。

阶段三

2008年至今

精酿意识觉醒,全方位步入发展快车道

进口啤酒的快速扩容促进了国内啤酒厂商精酿意识的觉醒,一方面纯正的精酿啤酒厂快速增加,同时啤酒龙头也纷纷布局精酿品类,精酿啤酒逐步崛起。其中珠江啤酒率先针对高端市场推出全新雪堡·精酿系列,并拟在精酿啤酒项目投资超过2.5亿元;青岛啤酒在旗下的16家社区酒吧推出系列精酿生啤;而华润等也紧随其后涉足精酿领域。

资料来源:观研天下整理

三、精酿啤酒行业市场发展环境

1.供给端

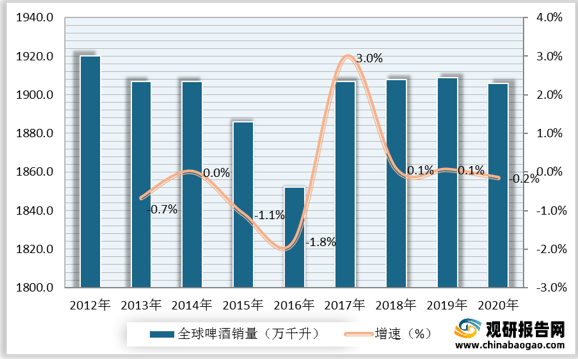

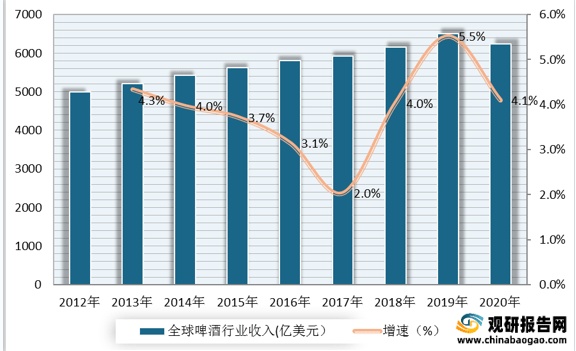

过去8年全球啤酒消费量持续下跌,CAGR为-0.1%。啤酒行业收入继续增长,CAGR为2.8%。造成上述情况的主要原因包括啤酒市场逐渐饱和和以精酿啤酒为主的高端啤酒提供了收入增长,预计2020-2025年啤酒行业收入CAGR为8.1%。

2012-2020年全球啤酒消费量

数据来源:观研天下数据中心整理

2012-2020年全球啤酒行业收入及增速

数据来源:观研天下数据中心整理

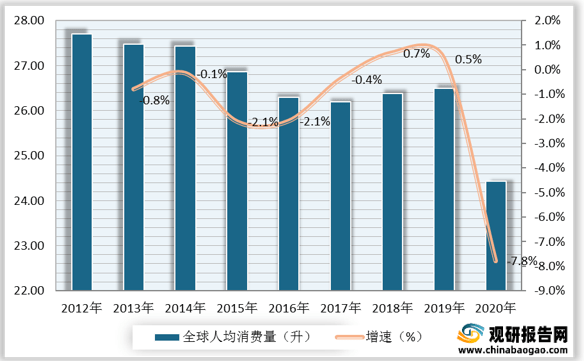

人均消费和支出方面,2012-2019年全球啤酒人均消费量下降而人均支出总体逆势上升。数据显示,2012-2019年全球啤酒人均消费量CAGR为-0.1%,全球啤酒消费人均支出CAGR为2.7%。在此背景下,啤酒产品高端化趋势显现。

2012-2020年全球啤酒人均消费量及增速

数据来源:观研天下数据中心整理

2012-2020年全球啤酒消费人均支出及增速

数据来源:观研天下数据中心整理

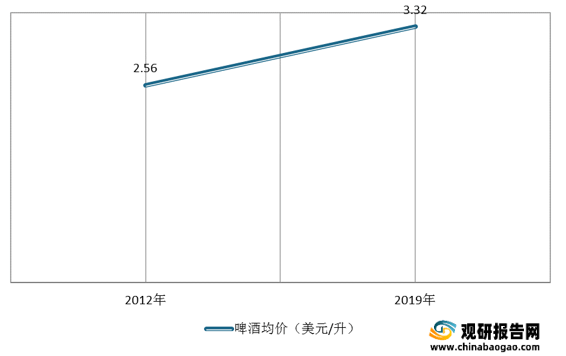

数据显示,全球啤酒每升价格从2012年的2.56美元逐步上升至2019年的3.32美元。

2012-2019年全球啤酒每升价格情况

数据来源:观研天下数据中心整理

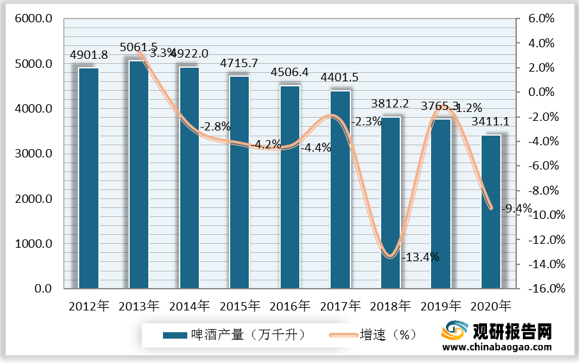

从国内市场来看,近年我国传统工业啤酒发展进入瓶颈期,产量和销量均呈下降趋势,行业由增量向增质转变,精酿品类成为厂商实现产品结构升级的重要载体。

2012-2020年我国啤酒产量及增速

数据来源:观研天下数据中心整理

2012-2020年我国啤酒销量及增速

数据来源:观研天下数据中心整理

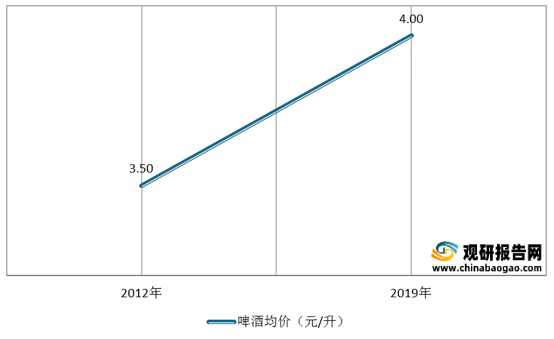

随着中高端啤酒发展,我国啤酒每升价格总体保持增长,消费升级初见端倪。数据显示,我国啤酒价格从2012年的3.5元/升上升至2019年4.0元/升,CAGR约为2%。

2012-2019年我国啤酒每升价格

数据来源:观研天下数据中心整理

2.需求端

随着时代进步和经济发展,人们对啤酒的要求正在发生改变,为精酿啤酒的诞生和发展创造了条件。数据显示,2020年我国中高端啤酒销售额占比超60%。

2020年我国各档次啤酒销售额占比

数据来源:观研天下数据中心整理

3.政策端

政策的限制放松利于我国精酿啤酒行业发展。2019年5月,由中国酒业协会发布的《工坊啤酒及其生产规范》团体标准正式发布,并于2019年10月正式开始实施,精酿啤酒开始有了行业标准;2019年11月,国家发改委修订发布《产业结构调整指导目录(2019年本)》,取消了啤酒行业“生产能力小于18000瓶/小时的啤酒灌装生产线”(属限制类)和“生产能力12000瓶/小时以下的玻璃瓶啤酒灌装生产线”(属淘汰类)的规定,为小型精酿啤酒作坊的运营打开了空间。

四、精酿啤酒行业发展现状

从消费量来看,近年来我国精酿啤酒市场消费量有所增多。数据显示,2019年我国精酿啤酒销量约为8.7亿升,约占啤酒整体消费量392亿升的2.23%。从渗透率来看,我国精酿啤酒渗透率由2018年的2.1%提升至2019年2.2%。与美国相比,我国精酿啤酒消费量和渗透率较低,行业仍有较大的发展空间。

2018-2020年中国、美国精酿啤酒消费量对比

数据来源:观研天下数据中心整理

2018-2020年中国、美国精酿啤酒渗透率对比

数据来源:观研天下数据中心整理

五、精酿啤酒行业竞争格局及参与者布局情况

1.精酿啤酒行业竞争格局

2018年以后国内精酿啤酒新注册品牌呈现井喷式增长。观研报告网发布的资料显示,2015年我国仅有拥有精酿啤酒企业74家,2016年增长到293家,截止2020年,我国精酿啤酒企业数量已接近5000家,行业竞争日趋激烈。

2015-2020年我国精酿啤酒新注册品牌数量

数据来源:观研天下数据中心整理

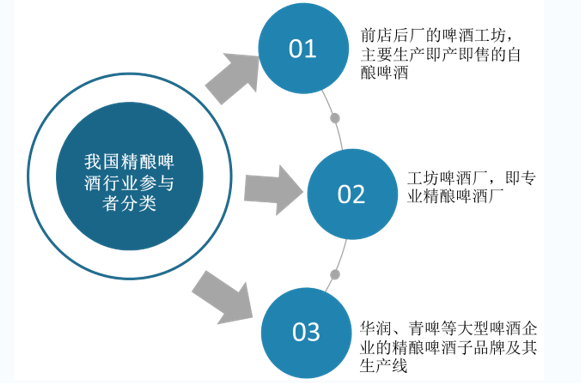

当前精酿啤酒企业业态主要包括三类:第一类是前店后厂的啤酒工坊,主要生产即产即售的自酿啤酒;第二类是工坊啤酒厂,即专业精酿啤酒厂;第三类是华润、青啤等大型啤酒企业的精酿啤酒子品牌及其生产线。从市场竞争格局来看,专业精酿啤酒厂、啤酒龙头的精酿子品牌占据精酿啤酒市场的主导地位。

我国精酿啤酒行业主要参与者分类

资料来源:观研天下整理

2.精酿啤酒行业参与者布局情况

(1)精酿啤酒行业龙头厂商布局情况

随着我国啤酒行业开启高端化进程,大型啤酒酿造企业的资源投放、渠道建设、营销推广均开始向高端化倾斜,而国内龙头公司进军精酿领域的路径主要包括自主开发新产品和引进国内外精酿成熟品牌两类。其中百威主要通过收购全球精酿品牌布局精酿领域,华润和重啤采用国内国外双品牌运营模式,而青啤、珠啤则通过自身产品创新占位高端及精酿市场。

我国精酿啤酒行业龙头厂商布局情况

企业名称

总体布局情况

具体布局情况

百威

专注收购高端精酿,线上线下同步发力

百威高端啤酒主要构建策略为“Outside-In”:Outside指公司聚焦目标市场中的高端及精酿啤酒消费渠道;In指公司运营依靠专业化团队及组织架构。

设置专业部门深耕精酿市场。2015年6月百威成立颠覆性增长精酿事业部ZXVentures,将精酿啤酒和旗下自有高端产品作为未来重要的业绩增长点。ZX以扩张产品组合、品牌延伸和可复制性为目标,专注于全球投资或收购精酿啤酒品牌。其中中国市场选取广州、上海、深圳、北京、成都和香港6个中心城市作为重点,在中国首创高端事业部模式运行其高端和超高端品牌。

线上构建以高端产品为主的直营电商体系。2014年百威开始开拓电商渠道,2015年成立电商事业部专攻线上营销,先后在天猫开设了7个包括百威精酿在内的不同啤酒品牌直营旗舰店,随后与天猫合作计划推出大数据酿酒、在京东平台发布拳击猫线上专享罐装精酿等,以电商独有的创新包装提高品牌渗透率;同时与盒马、美团、饿了么等零售平台展开合作,提供产品送货服务,打通精酿啤酒“线上+线下”无缝衔接的销售模式。

线下实行深度分销,抢占高端消费渠道。精酿啤酒消费场景以高端餐饮、夜场为主,百威在市场拓展过程中聚焦这一领域,依托大商制买断夜场、高端餐饮等渠道,抢占高端消费市场。为保证产品供应和提高啤酒新鲜度,2018年百威在武汉设立百威英博亚太区首个精酿工厂,专门生产旗下精酿品牌产品;2019年百威与捷成集团成立合资公司,首次尝试经销商股份合作模式拓展渠道网络,进一步提高对于市场的掌控力。

开设终端酒吧实现场景打造,不断升级线下消费体验。2017年百威正式开启在中国的线下终端布局战略,一方面将旗下品牌引入中国市场,在上海开设首家鹅岛精酿酒吧;另一方面将目光瞄准中国本土品牌,先后收购了上海本地化程度较高的比利时风味精酿啤酒屋开巴和精酿品牌拳击猫。其中拳击猫作为中国最早的一批精酿啤酒品牌,曾连续4年被评为中国最佳精酿酒馆,也是首个获得啤酒世界杯奖项的中国小型啤酒厂。百威通过将拳击猫产品引入更多酒吧、提供体验进行品牌扩张,同时依靠瓶装产品拉动销售,成功将拳击猫推广至沪外市场,目前百威已在中国核心城市开设8家精酿啤酒馆。

华润

联手喜力进军高端,打造完备高端矩阵

联手喜力打造具有竞争力的高端品牌矩阵。雪花按照“3+3+3”大战略稳步推进,其中前三年(2017-2019)有质量增长、转型升级、创新发展,中三年(2020-2022)决战高端、质量发展,后三年(2023-2025)高端制胜、卓越发展。具体到高档酒销量方面,2016年整体销量在90万吨,预计2020年销量148万吨,到2025年规划销量达到319万吨。高端品牌矩阵方面,雪花联手喜力打造双品牌高端矩阵,雪花国内品牌方面,2018年超级勇闯SuperX、匠心营造上市,2019年马尔斯绿上市,2020年新脸谱上市,此外还开发了拉维邦黑啤、黑狮白啤等品牌;喜力等国际品牌方面,2019年喜力经典销售14.6万吨,2020年低苦度产品喜力星银上市,2020年重新上市Sol,预计2021年将引进红爵、悠世等品牌,持续推进高端化进程。

规划10万吨精酿啤酒产能布局,未来将构建精酿品牌矩阵。2019年底华润与深圳市宝安区签订合作框架协议,拟投资100亿元在深圳建设总部大厦和精酿啤酒厂,包括研发中心、啤酒博物馆、精酿工厂、啤酒文化小镇、啤酒休闲广场等一系列项目,其中精酿工厂产能规划10万吨,除生产精酿品类外,还将生产黑啤、白啤,并供应全国;2020年华润开设线下门店雪花鲜酿快送,提供新鲜扎啤、精酿啤酒运送服务,拓展了精酿啤酒新型营销模式。

青啤

自主研发+场景创造,提供精酿啤酒综合性体验

产品创新方面,打造多样化精酿矩阵迎合市场需求。青岛啤酒在产品布局上兼具合理性和前瞻性,2010年即推出奥古特、逸品纯生两个高端单品提升啤酒消费档次;2014年起青啤连续四年推出四大精酿单品:全麦白啤、皮尔森、IPA和琥珀拉格,四类产品定位不同目标人群,在口感、风味、价格上体现出差异性和多样性,其中全麦白啤成为青岛啤酒高端品类中的后续主推产品。

产品运营方面,建设独立架构、专业团队对精酿品牌进行维护和精细化管理。青啤设立了创新营销事业部、新特产品事业部、现代渠道事业部等专业部门,专注“高尖精”、“新特”产品研发和新渠道挖掘,通过立体精准营销,将新产品推广时间缩短为传统方式的一半。

渠道运营方面,提供线下高端体验服务创造消费场景。青岛啤酒首创行业第一家社区啤酒主题门店——TSINGTAO1903酒吧,构建“沉浸式”品牌体验模式。TSINGTAO1903酒吧由青啤生产线直接供应新鲜原浆和精酿啤酒等,融合了产品销售和场景体验,打造出集品牌传播、社区销售、休闲娱乐、互动体验为一体的全新商业模式。当前TSINGTAO1903酒吧全国签约门店数已超过160家,覆盖全国56个城市,在新品推出、新渠道拓展等方面引领行业。

重啤

嘉士伯中国重组上市,精酿产品矩阵优势明显

2020年底嘉士伯资产通过重组进入上市公司,未来品牌、渠道协同效应进一步强化。2013年底嘉士伯集团入主重庆啤酒,并于2020年兑现承诺将嘉士伯中国资产重组进入上市公司。当前公司已形成“本地强势品牌+国际高端品牌”品牌组合,未来乌苏、1664仍处于渠道势能扩张期,将持续享受啤酒高端化带来的增长红利。2020年公司整体销量接近250万吨,其中8元以上中高端产品销量超过80万吨,占比高达30%以上。

精酿产品矩阵丰富,增长趋势强劲。公司超高端品牌包括1664、京A、风花雪月、格林堡、布鲁克林等精酿品类。其中1664为国际化超高端产品,而京A为北京标志性精酿品牌之一,当前形成“国内京A+国际凯旋1664”的精酿产品布局;风花雪月定位旅游人群,在全国10个大城市设立了1150个形象店。此外,2019年嘉士伯中国精酿中心建成,产品规划包含K1664系列、嘉士伯、格林堡、布鲁克林等国际化高端及超高端精酿啤酒,并计划供应整个亚太区域。

珠啤

率先布局精酿啤酒项目,高档雪堡布局长远

率先布局精酿啤酒项目,未来具备先发优势。2017年公司非公开发行募集资金中,拟投入2.52亿元用于精酿啤酒项目,其中广西、东莞、湛江、湖南四个项目均投入0.63亿元,分别在子公司的主要厂区内建设实施。新增生产线将用于生产附加值高的精酿啤酒,品种包括原浆桶装啤酒、5L装或1L装罐装啤酒,预计共新增产能8000吨。此外,公司亦经营着精酿酒吧,未来有望把握此轮精酿浪潮,获得先发优势。

新推高档纯生迎合高端升级,精酿雪堡布局长远。一方面,目前主销区大部分餐饮渠道主流价格带在8-10元,未来3-5年会升级到10-12元,因而珠啤在19年推出97纯生,能更好迎合升级趋势;另一方面,从长远角度来看,精酿品类是快速扩容的细分赛道,公司雪堡品牌目前仍处于品牌提升阶段,处于消费者口碑积累的阶段,当前体量大致在5000吨,预计未来5年有望达到2万吨体量。

资料来源:观研天下整理

(2)精酿啤酒行业小众精酿厂商布局情况

随着大型啤酒厂商在精酿领域的扩张,小众精酿品牌在产品、渠道、营销等方面与之展开多维度竞争。目前国内较为成功的小众精酿啤酒品牌包括两类:一类以高大师、熊猫精酿为代表,立足精酿圈建设产品文化,同时在渠道端拥有良好动销,成功布局商超、餐饮端以及盒马、全家等新零售平台,依靠包装和品质创新向大众圈进行品牌渗透;一类以泰山原浆、优布劳为代表,通过连锁加盟完成全国化网络布局,推出鲜啤创新产品打破价格壁垒,以精酿品质和主流高端啤酒价格带做降维打击,持续放量抢占市场份额。

我国精酿啤酒行业小众精酿厂商布局情况

层面

总体布局情况

具体布局情况

产品端

深耕品质,拓展精酿啤酒市场广度+深度

自2013年“高大师”推出中国第一支灌装手工精酿啤酒“婴儿肥IPA”以来,国产小众精酿啤酒开始用瓶装部分代替桶装生啤配送,解决了啤酒品质不稳定的问题从而将更多精力投入产品酿造上,在原料选取、酿造工艺、产品品质上都遥遥领先于工业化啤酒。同时小众精酿致力于在品类上进行独特的风格创新。

资本端

再融资解决资金链难题

相较于大型啤酒厂商,很多国内小型酿酒厂的突出问题是生产线质量和品控不稳定、产品分销不力等。2016年以熊猫精酿获得2000万元巨额投资为标志,再融资成为解决小型精酿酒厂生产难题的重要方式。投资注入一方面拓宽了品牌的营销资源和分销渠道,另一方面也解决了酿酒厂生产线建造和设备更新的问题。

渠道端

创新渠道建设,打破大厂渠道垄断

在啤酒龙头厂商于大部分销售渠道拥有垄断地位的背景下,小众精酿品牌转而通过场景化、家庭化、便利化形式与消费者形成互动,在传统商超、餐饮渠道的基础上积极开拓新兴消费渠道。

销售模式

构建主打“新鲜”和“方便快捷”的产品配送体系

在销售模式上,部分国产精酿品牌推陈出新,依托直营终端门店布局泛全国化市场后,以鲜啤配送为切入点,将精酿啤酒消费场景由酒吧向家庭转移。精酿啤酒配送服务使居家消费更加便利,消费者无需前往门店即可享受新鲜醇正的精酿啤酒,增加了啤酒消费场景的多元化。

资料来源:观研天下整理

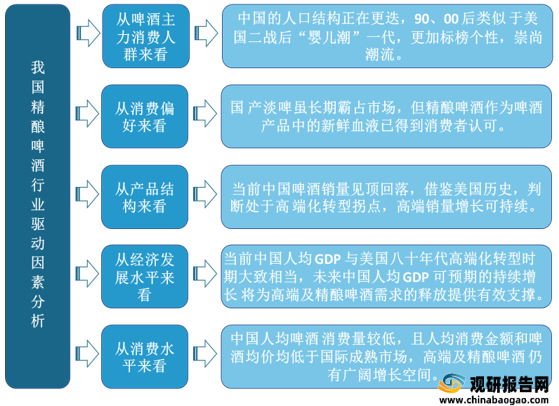

六、精酿啤酒行业发展前景

未来,随着我国精酿啤酒消费群体持续渗透、消费场景不断增多,精酿啤酒体量将持续扩容。数据显示,我国精酿啤酒行业市场规模由2018年的204.96亿元增长至2020年的330.87亿元,预计2023年我国精酿啤酒行业市场规模将达751.8亿元。

我国精酿啤酒行业驱动因素分析

数据来源:观研天下整理

2018-2025年我国精酿啤酒行业市场规模及预测

数据来源:观研天下数据中心整理(zlj)